阅读:0

听报道

撰文 | 叶伟民(《知识分子》科学新闻实验室特邀作者)

责编 | 黄永明

● ● ●

前言

背着阳光,瘦男人脸上有种滑稽的严肃。他捏着四张花色各异的扑克,缓慢划过人们面前,仿佛在酝酿一个大魔术。精心设计的仪式感令人屏息,人们托脸,抱臂,看着男人在塑料板上快速洗牌,平铺,最后摊开双掌,说:“来吧。”

这是我十年前的一次旅途记忆。那时候我还是一名记者,将很多时间奉献给荒野客车和乡村小巴。每当车厢摇晃进戈壁、原野、山间,这些扑克手就会出现,玩法相当简单:猜黑桃,猜中了庄家赔玩家4块,反之玩家只输2块。

旅途漫漫且赔率诱人,一些乘客就忍不住了。结局你大概在新闻上见过——上钩者的口袋会被血洗。

运气没有偏心,秘密在背后的“概率陷阱”里。两倍赔率听着很美,庄家的赢面却是玩家的3倍(玩家猜中黑桃的概率为1/4,猜错的为3/4)。这些数字密码组成了一个简单有效的模型。换句话说,是一个必胜的“算法”。

如果我再告诉你街头象棋残局、游乐场的转盘抽奖、葡京赌场的老虎机都是“算法”的产物,不知道会否勾起你痛苦的回忆,但这的确非常形象地说明算法的本质、矛盾及多样性。你可能难以接受,世界已被算法统治,就连生物本身,也是一套进化了几百万年的算法[1]。

算法的历史相当漫长,最早可以追溯到公元前300年,是欧几里得为求解两个正整数的最大公约数所创。现在,算法已左右人类从购物到学习、从医疗到艺术等众多领域。世间万物都有被简化成一个个公式的趋势。

“船只的发明同时带来了海难。”关于新技术的众多评论中,文化理论家保罗•维利里奥[2]的观点相当到位和精彩。接下来,我将用一组六篇文章,从美股闪电崩盘的惊雷开始,带你探寻算法的起源、应用,及其对人类生活、认知、隐私、爱情乃至公义的影响(或入侵)。算法的前方,既有光芒,也有险途。

谁是新的“华尔街之狼”

2010年的美股已告别忧伤,指数拾阶而上,刺破金融危机的阴霾看似指日可待。5月,希腊债务危机杀出,又拉响了全球经济塌方的警报。纽约当地时间5月6日上午10点,美股大跌2.5%。

媒体起初将镜头对准正爆发全国罢工的希腊,认为那里是混乱之源。下午2点42分,所有聪明人的智商好像被恶搞了。仅仅300秒,道琼斯指数自由落体下跌998.5点,创造了史上最大单日跌幅记录。

CNBC[3]主持人艾琳•博内特立即中断了和股评明星克拉默[4]关于希腊暴乱的谈话,紧急呼叫驻纽交所记者韦普纳。“我也不知道。”韦普纳费力地描述,“人们害怕了,投降式抛售,典型的投降式抛售。”

这场“闪电崩盘”以5分钟蒸发近万亿美元的壮观速度,展示了超级计算机时代财富灾难的含义。“我做这行有25年了,从没有遇到过这样的事。”第一纽约证券的联席交易负责人汤姆•多尼诺这样表达了他的迷茫。

大闪崩也让“算法”上了晚间新闻。公众第一次知道熙熙攘攘的交易大厅背后,还有另一种主宰。它精确无比、不动声色地侵入我们的世界。大部分时间,它为效率、决策等领域带来革命性的进步,让人脑插翼;同时也埋下隐患,像岩石圈的应力积累,直到一场地震将我们惊醒。

算法,是解题方案的准确而完整的描述,是一系列解决问题的清晰指令,算法代表着用系统的方法描述解决问题的策略机制。

我们可以将其简单理解为“办事情的方法”,或一套解决问题、做出决定的有条理的步骤。例如,找到两地最短的路线设计,和一款让所有女性都能满意搭配衣服的程序,都是算法。只不过后者难实现多了。

在金融领域,算法交易则表现为使用计算机程序来发出交易指令的方法。它无须人工干预,即可自动决定交易时间、价格和成交数量等。它避免了人类因效率、情绪和失误造成的影响,仿佛一台永不疲倦的“财富收割机”。

“这是史上最好的故事。”目睹闪电崩盘后,股评家克拉默直截了当地说,“倘若没有人跟你提起,你将永远不知道这里发生了什么。”

1 第一张多米诺骨牌

华尔街和硅谷分居美国东西海岸,相距4100公里。21世纪前,它们相安无事,信奉着不同的生产方式和财富哲学。直到2000年,华尔街通过计算机程序交易的比率不足美国股市交易量的10%,是交易厅而非脉冲信号统治着华尔街。

华尔街的算法交易起步不晚,先期却地位低下。早在1970年代,金融大亨们就购入计算机和聘请程序员,但大多是时髦之举。匈牙利移民彼得菲[5]就是早期闯荡华尔街的工程师代表。他抵达时,这里还是一个严重信赖经验、直觉乃至传奇的世界。

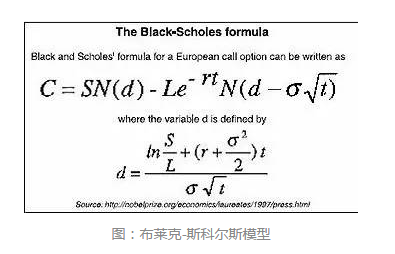

划时代的起点发生在1973年。芝加哥大学教授费雪•布莱尔[6]和迈伦•斯科尔斯[7]发布了“布莱克-斯科尔斯模型”(简称B-S模型),这是一种为期权或权证等金融衍生工具定价的数学模型,与其他定价公式相比,它避免了对未来股票价格概率分布和投资者风险偏好的依赖。这个发现将在数十年后彻底改变华尔街,并赢得1997年诺贝尔奖。

当时很少人知道,匈牙利人彼得菲也在做类似的努力。他总结出期权定价的三大要素:执行价格、合约到期时间及股市或金属商品市场的价格波动量。他用了一年时间,构建出一种考虑所有因素的微分方程式算法,与“B-S模型”有异曲同工之妙。

就这样,彼得菲在商品期货市场无往不利。这个未来的算法交易之父,还非常超前地对大型数据库进行自动化编译和使用,开创了华尔街数据挖掘的先河。

所向披靡的彼得菲,被滚滚财源、妒忌、厌恶包围。一个专家经纪人找到他说:“我知道跟你交易肯定没有好结果。几乎单单必输。你到底是在干什么?”还有人联合起来,威胁取消他的做市商资格。

彼得菲一边平息旧势力的怒气,一边设计新的手持设备——一种体积约30cm*20cm*5cm的黑盒子,现在看来笨重得像一盒月饼。设备里面装满了晶体管和电路板,面板上有电线和薄塑料模板相连,成了具有输入功能的键盘。每天,彼得菲的交易员从电脑上下载最新市价和数据,再输入现行市场价格,盒子就通过指示灯提示这笔交易是否值得做。

这些当时绝对超前的技术,让彼得菲逐步摆脱过时的专家经纪人组织交易方式。美国证券交易所展示了难得的远见,不顾反对让彼得菲的交易员将这些盒子带进交易厅。

彼得菲的自动化交易系统既快又准,大小通吃,且总能先别人一步。仅1986年到1987年两年间,他就赚了5000万美元,还创立了第一个统辖东西海岸的算法交易机构。金融开始迈进科学家和工程师的时代。

上世纪九十年代,彼得菲将公司总部搬到康涅狄格州,并更名为后来赫赫有名的盈透证券集团[8]。这是一个华尔街版的谷歌,75%以上员工是程序员和工程师。彼得菲还宣称,永远不雇佣MBA。

华尔街乃至全球金融,开始对程序员们展示了善意和怀抱。尼古拉斯•贝蒂克勒克[9]也是那一时代投身交易的科学家。他获得加拿大麦克马斯特大学物理和天文学博士学位后,就成为一名量化交易工程师。市场每一个微小的价格波动,都成为他获取财富的来源。“感觉充满新的挑战。”他说。

2007年,盈透上市,成为当年美国年度第二大规模IPO。

这个欧洲移民异国逆袭的故事相当传奇,足以遮掩一些微小但重要的警示。1987年年初的一天,彼得菲的操作系统莫名卖出了几笔10万份纽约证券交易所指数看跌期权,但所有的交易员都否认是人为操作。最后的调查结果相当黑色:由于手持设备面板上的按键设计过于敏感,被开关门产生的气流触碰而自动下单。

彼得菲被他设计的机器拉进一个孤注一掷的赌局,如果次日指数崩盘将是毁灭性的打击。他最终侥幸存活。然而“失控”的隐患并未根除,直到2010年的大崩盘。

2 华尔街之狼

两次灾难虽然大小悬殊且相隔23年,但核心触发机制别无二致。如今,美国由算法执行的交易占比超过70%。一个悖论是:算法越自主,人脑就越解放;但事态一旦负向激发,恶化的速度也会越骇人。

“闪电崩盘”充分展示了这一点。最初流传的说法是“一名交易员在卖出股票时敲错字母,将百万(million)误打成十亿(billion),从而导致千点暴跌。”调查进行了5年,美国司法部门宣称是英国期货交易员纳温德•辛格•萨劳[10]所为。他通过恶意操控市场,牟利近百万美元,将面临380年的监禁。

和彼得菲的身世近似,萨劳是印度裔英国人,住在伦敦郊区一幢破旧的房子里。同事对他的印象不错,勤俭持家,可以为买到打折午餐而饿很久。被警方逮捕后,媒体给了他一个新称呼:华尔街之狼。

这来源于一部好莱坞同名电影。莱昂纳多[11]扮演的上世纪传奇股票经纪人乔丹•贝尔福特[12],依靠无情的销售信条“卖出或去死”翻云覆雨,最后因欺诈被捕。相比之下,萨劳的人生要暗淡无趣得多。但调查结果显示,4年来,他通过“幌骗”手段攫取高达4000万美元的收益。

所谓幌骗,就是用计算机程序对交易系统下巨额虚假卖单,然后迅速撤回,对交易价格构成实时抛压。市场下跌后,他继续加大“抛售”,再低价买入,最后在市场回升时售出获利。

萨劳得手的基础,也正是华尔街引以为豪的算法交易。由于大部分交易已依赖算法,行情大幅波动时,一些程序的止损线就被触动并大量抛售,从而进一步打压价格,触动更多的自动止损,最终形成“多米诺效应”造成瞬间暴跌。

官方调查的其中一家交易机构,显示闪电崩盘时20分钟发出了7.5万份卖单,加剧了市场恐慌。专家发现其交易模型设计既简单又粗暴,只根据交易量作反应而忽视估价的异常变化。

纵然证据确凿,萨劳这次也没有成过街老鼠——有业内人士为其喊冤,认为他只是“替罪羊”。潜台词是,美国股市问题重重,萨劳只是暴跌的导火索。

3 确定性在丧失

他们也许是对的。就连彼得菲本人,也认为算法交易玩过头了,他发明的算法已经接管华尔街,他却越来越犹豫。他眼中的证券市场正在变成古罗马竞技场,算法是其中的角斗士。“我以前只看到好的一面。”他说。

如今市场越来越追求高频、光速的交易,单位以毫秒计,这给流氓算法留下舞台。彼得菲开始反思,买卖报价哪怕停留一秒,也能消除导致股价大幅涨落的弄虚作假和阴谋诡计。

2010年前后,英菲尼迪资本管理公司接连两次发生算法失控,导致市场暴跌甚至瘫痪。

2012年,当时美国最大的高频做市商骑士资本,误把测试软件提前部署于实战,结果在45分钟内疯狂执行了400万次交易指令,造成市场损失10多亿美元,骑士资本更是几近破产,最终被收购。

即使在算法交易起步较晚的中国,也开始暗礁频现。2013年光大证券的自动交易系统因技术缺陷,2秒内生成超过2万笔委托单,其中成交72.7亿人民币。光大证券最终损失近2亿元。甚至中国2015年股灾,也被认为有“高频交易”的身影。

“高频交易”是借助更强大的计算机和更复杂的算法,在百分或千分之一秒之内自动完成大量买卖的交易方式。在一系列“技术故障或失控”导致巨额市场损失的案例后,“高频交易”被质疑为“技术黑天鹅”的催化剂之一。

“我们无法估量由算法全权掌控市场会带来什么影响,而这也正是交易市场的现状。”宾夕法尼亚大学教授迈克尔•卡恩斯[13],研究过由机器控制的新市场后说。为解决市场不确定性而生的算法,最终带来更巨大的不确定性,是目前算法交易不得不面对的悖论和怪圈。

曾任英国高频交易公司Arctic Lake Solutions合伙人的董可人,2015年回国前就注意到这一现象。他觉得国内对“高频交易”等概念有着过多似是而非、夸张甚至妖魔化的误读。他开始在问答社区写文章为之正名,被网友尊称为“大神”。

“任何时代的技术改良,都会付出代价。”董可人说,“解决之道是综合性的。算法的优化、从业者专业度的提升、制度的完善,都需要一个逐步成熟的过程。和其他技术领域类似,不可能有一劳永逸、永远安全的系统。”

然而,在尼古拉斯•贝蒂克勒克看来,他更关注另一个现象。随着移动互联浪潮的到来,包括他在内,一场工程师版的“逃离华尔街”正在上演。华尔街与硅谷漫长的人才较量,再次向西海岸倾斜。

即使是沃顿商学院、哈佛商学院这些华尔街预备队,调查结果显示,近两年选择科技行业的毕业生比例分别比2008年增长了1倍多和2倍。

“我厌倦了利用价差和市场波动赚钱,不如创造一个好产品来得有意义。”尼古拉斯说。现在他成了一个大数据科学家。告别残酷、等级森严的金融世界,他觉得每天在大乐园般的互联网公司里探索未来,是件再美妙不过的事情了。

这篇文章里,我们从金融角度见识了算法的革命性力量和桀骜不驯。下一篇文章我将带你们重溯算法的起源、进化及原理。我们要知道它将去往何处,必先知道它从何而来。相信这将是一段既有历史感,又有新趣的旅程。

关于作者:

叶伟民,媒体人,非虚构写作者。毕业于兰州大学核物理专业。曾任ZAKER总编辑,南方周末特稿编辑、记者,新华社记者等。现从事金融,同时是多家平台的签约作者和写作导师。

注释:

[1] 出自《未来简史》第二章“人类世”——“生物也是算法”。

[2] 保罗•维利里奥(Paul Virilio):当今法国最重要和最富激励性的文化理论家之一。

[3] CNBC:美国全国广播公司财经频道。

[4] 吉姆•克拉默(Jim Cramer):著名股票评论与分析师、热门股评节目主持人。

[5] 托马斯•彼得菲(Thomas Petrofi),期权算法交易的先驱,盈透创始人。

[6]费雪•布莱尔(Fischer Black):美国已故经济学家。

[7]迈伦•斯科尔斯(MyronSamuel Scholes):美国经济学家。

[8]盈透证券集团(Interactive Brokers):全球最大的网上交易券商。

[9]尼古拉斯•贝蒂克勒克(Nicolas Petitclerc):加拿大麦克马斯特大学物理和天文学博士,现为大数据科学家。

[10] 纳温德•辛格•萨劳 (Navinder Singh Sarao):英国期货交易员。美国调查称其恶意引发了2010年美股闪电崩盘。

[11]莱昂纳多•迪卡普里奥(Leonardo DiCaprio):美国演员。

[12]乔丹•贝尔福特(Jordan Belfort):前美国股票经纪人,被誉为“股市中的罗宾汉”,著有自传《华尔街之狼》。

[13] 迈克尔•卡恩斯(Micheal Kearns):宾夕法尼亚大学教授。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号